Dobre Praktyki Informacyjne

Czym i dla kogo są Dobre Praktyki Informacyjne?

Dobre Praktyki Informacyjne są przedsięwzięciem w zakresie samoregulacji branży funduszy inwestycyjnych, którego organizatorami są Izba Zarządzających Funduszami i Aktywami oraz Analizy Online. Celem Dobrych Praktyki Informacyjnych jest zwiększenie przejrzystości funduszy inwestycyjnych w Polsce. Obok Analiz Online oraz IZFiA w projekt zaangażowane są Towarzystwa Funduszy Inwestycyjnych oraz firmy zarządzające Pracowniczymi Planami Kapitałowymi. Patronami Dobrych Praktyk Informacyjnych są Giełda Papierów Wartościowych w Warszawie oraz PFR Portal PPK.

Praktykami objęte są fundusze inwestycyjne, które działają w formule funduszy inwestycyjnych otwartych (FIO) oraz specjalistyczne fundusze inwestycyjne otwarte (SFIO), które adresowane są do szerokiego kręgu odbiorców – klientów detalicznych. W praktyce oznacza to, że Dobrymi Praktykami Informacyjnymi objęte są fundusze oferowane indywidualnym inwestorom, lokujących swoje środki zarówno w ramach funduszy zarządzanych przez Towarzystwa Funduszy Inwestycyjnych (TFI), jak również w Pracowniczych Planach Kapitałowych (PPK).

Nadrzędnym celem Praktyk jest poprawa dostępu przez inwestorów detalicznych do informacji o produktach inwestycyjnych. Każda z 5 Dobrych Praktyk Informacyjnych dotyczy innego obszaru funkcjonowania branży funduszy, a nakierowana jest na zwiększenie przejrzystości funduszy – zarówno jeśli chodzi o aspekty „czysto” inwestycyjne, takie jak skład portfela czy jego struktura, jak również w zakresie oceny efektywności, poprzez prezentowanie wyników benchmarku, czy też oceny poziomu kosztów.

W ramach Dobrych Praktyk Informacyjnych weryfikowane będzie 5 obszarów:

1. Publikowanie składów portfeli

2. Publikowanie danych o bilansie sprzedaży

3. Prezentowanie struktury portfela funduszu

4. Prezentowanie stóp zwrotu dla benchmarku funduszu

5. Publikowanie opłat dla wszystkich jednostek

Ze szczegółowym opisem Dobrych Praktyk Informacyjnych zapoznać się w zakładce Lista Dobrych Praktyk.

Informacja o wypełnieniu Dobrych Praktyk Informacyjnych w funduszach

Zgodnie z harmonogramem informacja o wypełnieniu poszczególnych Dobrych Praktyk w ramach pojedynczych funduszy zostanie przedstawiona w serwisie analizy.pl już od początku 2021 roku. W przypadku wypełnienia maksymalnej dla danego funduszu liczby kryteriów w serwisie fundusz taki zostanie wyróżniony specjalną ikoną dedykowaną Dobrym Praktykom Informacyjnym. Ikona ta pojawiać się będzie zarówno na właściwych katalogach (funduszy inwestycyjnych otwartych oraz PPK), jak i na profilu danego funduszu wraz ze szczegółową mapą oceny.

Zachęcamy do zapoznania się z pozostałymi materiałami dotyczącymi tego przedsięwzięcia, a w razie pojawienia się pytań prosimy o skierowanie ich bezpośrednio poprzez formularz kontaktowy.

Dobre Praktyki Informacyjne

W ramach Dobrych Praktyk Informacyjnych fundusze będą publikowały informacje w 5 kluczowych obszarach.

1. Publikowanie składów portfeli

2. Publikowanie danych o bilansie sprzedaży funduszu (flowach)

3. Prezentowanie struktury portfela funduszu

4. Prezentowanie stóp zwrotu dla benchmarku funduszu

5. Publikowanie opłat dla wszystkich jednostek

1. Publikowanie składów portfeli

Poprzez publikację składów portfeli funduszy inwestycyjnych rozumiane jest prezentowanie szczegółowego zestawienia składów portfeli inwestycyjnych w odstępach kwartalnych. O ile obecne regulacje prawne nakładają obowiązek przedstawiania informacji o składzie portfeli dwukrotnie w ciągu roku (według stanu na koniec grudnia i czerwca), to część firm zdecydowała się na dzielenie sią taką wiedzą częściej.

Praktyka ma na celu propagowanie częstszych niż półroczne publikacje składów portfeli i zostanie spełniona w sytuacji, gdy taka informacja zostanie zamieszczona w sposób przyjazny dla inwestorów co najmniej raz na kwartał. W momencie ogłoszenia inicjatywy Dobrych Praktyk Informacyjnych instytucje wykorzystują w tym celu swoje strony internetowe i takie podejście traktowane jest jako wypełnienie praktyki.

2. Publikowanie danych o bilansie sprzedaży funduszy (flowach)

Praktyka zakłada regularne (co miesiąc) publikowanie przez Instytucje informacji nie tylko o zgromadzonych aktywach, ale również o bilansie sprzedaży w rozbiciu na poszczególne fundusze. Praktyka zostanie uznana za spełnioną również w sytuacji, gdy Instytucja będzie uwzględniała w saldzie sprzedaży wartość zamian w ramach swoich funduszy.

Wypełnienie praktyki następuje w momencie, gdy Instytucja udostępni inwestorom informację o saldzie napływu środków w łatwo dostępnej formie (np.: strona internetowa instytucji, karta funduszu)

3. Prezentowanie struktury portfela funduszu

W ramach tej Praktyki weryfikowane będzie prezentowanie dwóch aspektów: 1) struktury lokat oraz 2) ekspozycji walutowej. Praktyka zostanie uznana za spełnioną w sytuacji, gdy instytucja udostępni wymagane informacje w łatwo dostępnej dla inwestorów formie (np.: strona internetowa, karta funduszu etc.).

Pod terminem „podstawowe typy lokat” rozumiane jest w przypadku części udziałowej wyodrębnienie:

- akcji i innych instrumentów udziałowych,

- funduszy inwestycyjnych akcyjnych;

W przypadku części dłużnej pod terminem typ (rodzaj lokat) rozumiane jest wyodrębnienie:

- obligacji skarbowych oraz obligacji gwarantowanych przez Skarb Państwa,

- obligacji korporacyjnych, certyfikatów depozytowych i listów zastawnych,

- funduszy inwestycyjnych dłużnych (skarbowych i uniwersalnych),

- funduszy inwestycyjnych dłużnych korporacyjnych.

W ramach Praktyki weryfikowane będzie przedstawienie informacji o zaangażowaniu według tych typów (rodzajów) lokat, które mają zastosowanie w ramach danego produktu. Jeśli w skład danego funduszu nie będą wchodziły któreś spośród ww. rodzajów lokat, to nieuwzględnianie takich kategorii będzie zgodne z Praktyką. Np.: jeśli w funduszu dłużnym, który dedykowany jest obligacjom skarbowym, nie znajdują się obligacje korporacyjne, to brak wyszczególnienia takiego rodzaju lokat nie powoduje niespełnienia założeń Praktyki.

Z uwagi na swoją specyfikę z drugiej części Praktyki wyłączone są produkty działające w formule funduszy funduszy (funds of funds). Z kolei fundusze typu master-feeder powinny prezentować strukturę funduszy źródłowego.

Praktyka 3 zostanie uznana za spełnioną w sytuacji, gdy wypełnione zostaną jednocześnie dwa kryteria: 1) zaprezentowanie struktury lokat i 2) przedstawienie ekspozycji walutowej.

4. Prezentowanie stóp zwrotu benchmarków

Praktyka zostanie uznana za spełnioną w sytuacji, gdy instytucja umożliwi inwestorom porównanie wyniku funduszu ze stopą zwrotu jego benchmarku (bez podawania samej wartości benchmarku) w okresach 1,3,12,36,60, 120 miesięcy oraz w okresie od początku roku kalendarzowego (YTD).

W przypadku funduszy, które nie posiadają określonego benchmarku, praktyka zostanie spełniona w sytucji, gdy zamieszczone zostaną stopy zwrotu funduszu we wskazanych horyzontach.

5. Publikowanie opłat dla wszystkich jednostek

Dopuszczalną w ramach Praktyki formą prezentowania danych o kosztach związanych z inwestycją jest zarówno umieszczenie stosownej informacji w prospekcie funduszu (publikacja Wskaźnika Kosztów Całkowitych), dokumencie Kluczowe Informacje dla Inwestorów (publikacja Wskaźnika Opłat Bieżących), jak i w innym ogólnodostępnym materiale. Kluczowe w przypadku tej Praktyki jest wyodrębnianie w ramach funduszu różnych klas jednostek.

Procesowi weryfikacji nie podlegają te klasy jednostek, które adresowane są do ograniczonego kręgu odbiorców – dedykowane są np. określonemu Pracowniczemu Programowi Emerytalnemu.

Informacje dodatkowe

Które z funduszy objęte są Dobrymi Praktykami Informacyjnymi?

Projekt Dobrych Praktyk Informacyjnych obejmuje fundusze, działające w formule funduszy inwestycyjnych otwartych (FIO) oraz specjalistycznych funduszy inwestycyjnych otwartych (SFIO), które kierowane są do szerokiego kręgu odbiorców. Projektem samoregulacji objęte są fundusze utworzone na potrzeby Pracowniczych Planów Kapitałowych (PPK). Wyłączone z oceny są zatem fundusze, w których środki ulokować mogą wybrani inwestorzy, np.: inwestorzy instytucjonalni, czy pracownicy firm, w których funkcjonują fundusze dedykowane Pracowniczym Programom Emerytalnym.

Jak często weryfikowane będzie spełnienie Praktyk w ramach poszczególnych funduszy?

Wypełnienie Dobrych Praktyk Informacyjnych weryfikowane będzie co miesiąc. W przypadku spełnienia maksymalnej dla danego funduszu liczby kryteriów od początku 2021 roku w serwisie analizy.pl fundusz taki zostanie wyróżniony ikoną dedykowaną Dobrym Praktykom Informacyjnym. Ikona ta pojawiać się będzie zarówno na katalogu funduszy otwartych oraz PPK, jak i na profilu danego funduszu wraz ze szczegółową mapą oceny.

W ramach weryfikacji możliwa będzie zmiana oceny zarówno in plus, jak i in minus. Pierwsza dotyczy sytuacji, w której przejrzystość informacyjna uległa poprawie. Może to być np.: rozpoczęcie publikowania przez instytucję składów portfeli w odstępach kwartalnych, gdy do tej pory przestawiano wyłącznie składy na koniec roku oraz na koniec czerwca. Zmiana in minus może pojawić się np. w sytuacji, gdy instytucja nie przedstawiła w określonym Praktykami terminie stosownej informacji lub też zaprzestała dzielenia się danymi informacjami z inwestorami.

W jaki sposób mogę sprawdzić, czy w danym funduszu spełniono kryteria Dobrych Praktyk Informacyjnych?

Informacja o wypełnieniu każdej z Praktyk będzie dostępna w serwisie analizy.pl od początku 2021 r. z poziomu szczegółowych informacji o danym funduszu inwestycyjnym. Natomiast w sytuacji, gdy wypełniony zostanie komplet Praktyk, to dany fundusz będzie wyróżniony odrębnym znakiem graficznym (katalog funduszy otwartych oraz PPK, profil funduszu).

W sytuacji, gdyby pojawiły się z Państwa strony wątpliwości dotyczące podejścia metodycznego do weryfikacji wypełnienia praktyk, prosimy o skierowanie ich bezpośrednio poprzez formularz kontaktowy.

Kryteria oceny w ramach poszczególnych praktyk

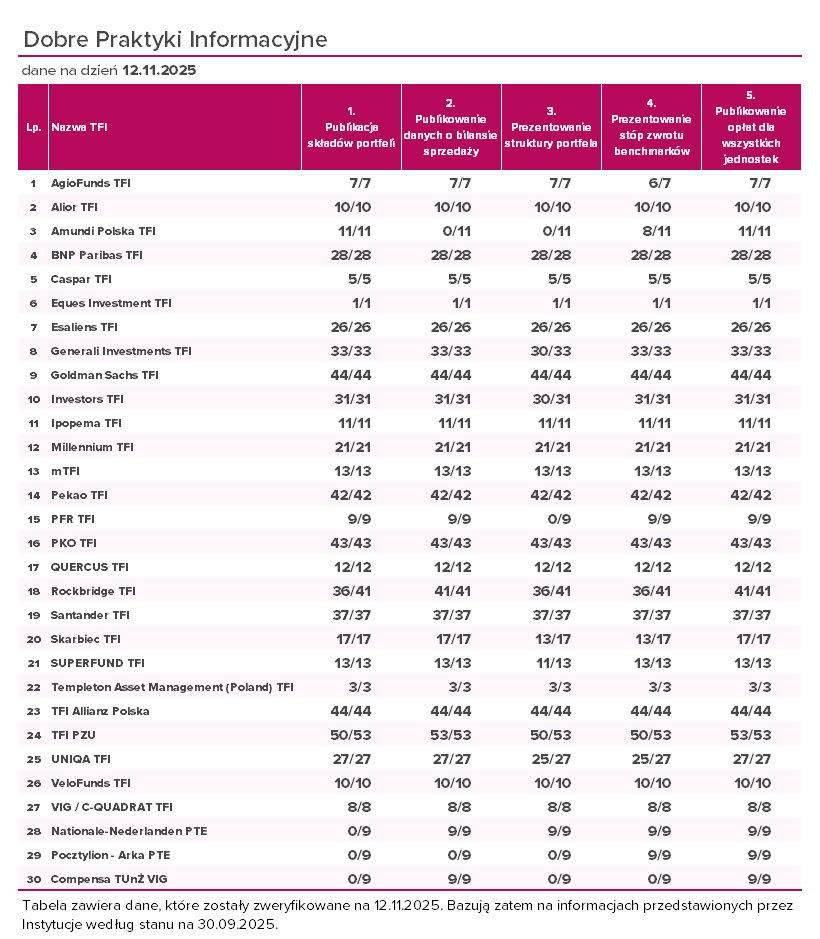

Dobrymi Praktykami Informacyjnymi objęte są detaliczne fundusze inwestycyjne, działające w formule funduszy inwestycyjnych otwartych (FIO) oraz specjalistycznych funduszy inwestycyjnych otwartych (SFIO) oraz Pracownicze Plany Kapitałowe (PPK). Poniżej przedstawiamy, jak wygląda status realizacji Dobrych Praktyk Informacyjnych.

Wypełnienie Dobrych Praktyk Informacyjnych w funduszach oferowanych przez poszczególne Instytucje

Harmonogram weryfikacji wypełnienia praktyk

Zachęcamy do zapoznania się z pozostałymi materiałami dotyczącymi tego przedsięwzięcia, a w razie pojawienia się pytań prosimy o skierowanie ich bezpośrednio poprzez formularz kontaktowy.

Organizatorzy projektu

Izba Zarządzających Funduszami i Aktywami

Izba Zarządzających Funduszami i Aktywami jest jedyną organizacją branżową zrzeszającą, na zasadach dobrowolności, działające w Polsce towarzystwa funduszy inwestycyjnych. Działa na mocy ustawy z dnia 27 maja 2004 roku o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi oraz ustawy z dnia 30 maja 1989 r. o izbach gospodarczych.

Do IZFiA należą najważniejsi i najwięksi zarządzający funduszami w kraju, reprezentujący najbardziej cenione marki finansowe polskie i zagraniczne, których aktywa stanowią 87% całego rynku. Do IZFiA należą również z głosem doradczym podmioty świadczące profesjonalne i kompleksowe usługi dla polskich i zagranicznych funduszy inwestycyjnych, powszechnych towarzystw emerytalnych oraz towarzystw ubezpieczeniowych. Są to liderzy rynku w tym zakresie.

Izba Zarządzających Funduszami i Aktywami reprezentuje środowisko funduszy inwestycyjnych, wspiera ich rozwój w Polsce, upowszechnia wiedzę o funduszach, opracowuje standardy związane z działalnością funduszy oraz propaguje ideę oszczędzania długoterminowego przy wykorzystaniu produktów rynku kapitałowego. Prezesem zarządu IZFiA jest Małgorzata Rusewicz, organem doradczym Rada Izby, w której zasiada 8 członków.

Analizy Online

Analizy Online S.A. to wyspecjalizowana, niezależna firma analityczna, która na bieżąco monitoruje i szczegółowo analizuje sytuację w poszczególnych obszarach rynku kapitałowego. Spółka dysponuje własną metodologią i narzędziami, umożliwiającymi wszechstronną i obiektywną analizę informacji rynkowych.

Głównym obszarem działalności spółki jest tworzenie i udostępnianie serwisów informacyjnych oraz dostawa danych dla instytucji rynku kapitałowego i związanych z nimi podmiotów. Firma zajmuje się także tworzeniem narzędzi wspierających sprzedaż produktów finansowych oraz umożliwiających monitoring i szczegółową analizę wielu obszarów działalności rynku instytucji wspólnego inwestowania.

Spółka stale poszerza zakres swojej oferty produktowej kierowanej do poszczególnych grup Klientów - od podmiotów współtworzących rynek instytucji wspólnego inwestowania (TFI, PTE, firmy ubezpieczeniowe), przez organizacje funkcjonujące w ich otoczeniu (m. in. dystrybutorzy produktów finansowych, zarządzający aktywami, nadzór), po finalnych odbiorców produktów inwestycyjnych.

Patroni projektu

Giełda Papierów Wartościowych w Warszawie

Grupa Kapitałowa GPW (GK GPW) prowadzi platformy obrotu akcjami, obligacjami skarbowymi i korporacyjnymi, instrumentami pochodnymi, energią elektryczną i gazem ziemnym oraz dostarcza indeksy i wskaźniki referencyjne, m.in. WIBID i WIBOR. W 2018 r. Agencja indeksowa FTSE Russell zakwalifikowała polski rynek kapitałowy do grona rynków rozwiniętych. Prowadzone przez GK GPW rynki są największymi w Europie Środkowej i Wschodniej.

PFR Portal PPK

PFR Portal PPK sp. z o.o. jest częścią Grupy Polskiego Funduszu Rozwoju, w ramach której odpowiada za prowadzenie działalności określonej w ustawie o Pracowniczych Planach Kapitałowych. Misją PFR Portal PPK jest gromadzenie oraz udzielanie informacji o funkcjonowaniu PPK, tak, aby nowo wprowadzany system oszczędzania został wdrożony jak najbardziej efektywnie.

Spółka, jako centrum kompetencji w programie PPK, prowadzi stronę www.mojeppk.pl, jedyne oficjalne źródło informacji o funkcjonowaniu Pracowniczych Planów Kapitałowych oraz szereg bezpłatnych działań informacyjno-edukacyjnych na temat PPK. W ramach zarządzania PFR Portal PPK dostarcza niezbędnych informacji pracodawcom i pracownikom, a także prezentuje oferty instytucji finansowych. Na stronie www.mojeppk.pl regularnie umieszczane są materiały informacyjne, najnowsze interpretacje prawne i podręczniki PPK do pobrania w kilku wersjach językowych.

Spółka organizuje bezpłatne szkolenia dla pracodawców i pracowników, które pozwalają na przekazanie oficjalnych i rzetelnych informacji na temat PPK. Szkolenia odbywają się w formie stacjonarnej i online w dwóch językach: polskim i angielskim. Oprócz szkoleń dot. PPK pracownicy mogą skorzystać również z cyklu webinarów i podcastów.